Ставки прибыль

Автором сделан вывод о том, что налоговая система Украины характеризуется прогрессирующим налогообложением убыточных и низкорентабельных предприятий, выражающимся в ускоренном росте при снижении рентабельности доли дохода, выплачиваемого в виде налога.

Причиной возникновения д анного эффекта, по мнению автора, является методология исчисления в Украине налоговых платежей, которая приводит к несоответствию фактических и учетных доходов, расходов и других важнейших показателей хозяйственной деятельности предприятий. В [3] исследуется та же зависимость соотношения между чистой прибылью и налогами от цен ресурсов, но уже с помощью оптимизационной модели производителя.

В результате было получено, что и в случае, когда производитель максимизирует свою прибыль с учетом налога, также имеет место эффект прогрессирующей налоговой нагрузки. Решение задачи преодоления данного эффекта автор видит в дифференцированном налогообложении, максимально учитывающем экономическое состояние предприятия. Однако не анализируется, как указанный эффект влияет на абсолютную величину налога.

Ведь устанавливая единую ставку налога, государство задает своего рода барьер нижний предел эффектив ности функционирования предприятия. Да и не всякому низкорентабельному предприятию необходимо предоставлять налоговые льготы. Отметим, что одной из целей Концепции является перестройка системы бухгалтерского и налогового учета в соответствии с действующими международными стандартами, что, возможно, в дальнейшем позволит устранить эффект прогрессирующей налоговой нагрузки.

В [4] исследуется оптимизация налогообложения предприятия с позиций государства.

Федеральные ставки налога на прибыль организаций

Для поиска оптимальной ставки налога использована имитационная модель функционирования предприятия из [6]. В ходе оптимизации модели в Excel при разных ставках налога была получена кривая Лаффера, показывающая зависимость суммы налоговых поступлений от налоговой ставки.

В [5] с системных позиций исследуется оптимизация налогообложения производства и потребления в рыночной экономике.

В ходе исследования получена формула для расчета оптимальной ставки налога на прибыль, максимизирующей объем налоговых поступлений без учета спроса на продукцию производителя. Интересно, что полученная оптимальная ставка налога на прибыль не зависит от объема выпускаемой предприятием продукции и нормы прибыли, то есть инвариантна относительно налогооблагаемой базы. На основе проведенного анализа публикаций можно сделать вывод — чтобы оптимизировать ставки налогов с позиций государства необходимо, прежде всего, исследовать, как предприятия будут оптимизировать свою деятельность в условиях налогообложения.

Одним из мероприятий по реализации налоговой реформы является переход к свободному применению норм амортизации. В связи с этим, представляет интерес исследование оптимизации налогообложения предприятия с учетом амортизации. Целями данной статьи являются: - исследовать — как предприятие будет оптимизировать свою деятельность в условиях налогообложения с учетом амортизации; - нахождение оптимальной ставки налога на прибыль, максимизирующей объем налоговых поступлений.

Для достижения первой цели рассмотрим задачу фирмы в неоклассической теории фирмы [7]. Неоклассическая теория фирмы построена на предположении, что цель фирмы заключается в максимизации прибыли путем нахождения оптимальных объемов приобретаемых ресурсов x1, x2, …, x n, при заданной производственной функции Q x1, x2, …, x nзаданных цене продукции p и ценах ресурсов w 1, w 2, …, w n. Решим эту задачу в условиях налогообложения прибыли фирмы с учетом амортизации ресурсов.

Примем, что предприятие максимизирует прибыль в длительном периоде. Производственная функция предприятия должна удовлетворять двум условиям [8]. Первое условие — неотрицательность всех первых частных производных - предельных продуктов MQi. Также предположим, что все производственные ресурсы предприятием закупаются в полном объеме отсутствуют запасы ресурсов от прошлых периодов.

Получится, что при любой ставке налога предприятие не изменит своего решения по поводу объемов закупаемых ресурсов и объема производства. Очевидно, что это не. При включении амортизационных отчислений в критерий оптимальные объемы ресурсов уже будут зависеть от ставки налога. Это обусловлено следующими причинами. С одной стороны рост объема i-го закупаемого ресурса приведет к росту амортизационных отчислений по i-му ресурсу и, следовательно, к снижению налогооблагаемой прибыли, что в конечном итоге увеличит чистую прибыль.

С другой стороны, рост объема i-го закупаемого ресурса выше оптимального уровня приведет к снижению чистой прибыли. По этим причинам поиск оптимальных объемов закупаемых ресурсов в условиях налогообложения прибыли становится нетривиальным. Отметим, что Ставки на футбол онлайн амортизационных отчислений в критерий имеет смысл только при ненулевой ставке налога на прибыль.

Но есть ограничение по сроку — ставки применяют до 1 января года. Подсказка от Системы Главбух. Причем регионы вправе повысить ставки и раньше, то есть в период с по год. Дело в том, что пониженные ставки региональные власти смогут устанавливать только для резидентов особой экономической зоны и территорий опережающего развития, участников региональных инвестиционных проектов.

Определить, по какой ставке платить налог на прибыльпоможет эксперт Системы Главбух — Олег Хороший, начальник отдела налога на прибыль организаций департамента налоговой и таможенной политики Минфина России. Читайте также: Пониженные страховые взносы в году. На все ваши вопросы с радостью ответят по телефону 8 Для того, чтобы оставить свой комментарий необходимо зайти под своим паролем или зарегистрироваться.

Чиновники внесли поправки в кодекс, которые затронули налог на прибыль. Новые значения с тавки налога на прибыль в году - в таблице в этой статье. В случае превышения лимита предприятие со следующего месяца переходит на уплату ежемесячных авансовых платежей.

Данный способ организация может применять добровольно.

Для этого нужно уведомить налоговую инспекцию не позднее 31 декабря о том, что в течение будущего года предприятие переходит на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли. При этом способе отчетными периодами являются месяц, два месяца, три месяца и так далее до окончания календарного года.

Организации, понесшие убыток в предыдущем налоговом периоде, вправе уменьшить положительную налоговую базу текущего периода на всю сумму полученного ими убытка или на часть этой суммы. По итогам года Общество получило прибыль — руб.

Налогоплательщик вправе при соблюдении условий статьи НК РФ перенести убытки, уменьшив тем самым налоговую базу, но, не превысив её. Таким образом, на год организация сможет перенести убыток года в сумме руб. Налоговая декларация предоставляется cт. Налоговый учет — это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов. Налогоплательщики исчисляют налоговую базу по итогам каждого отчетного налогового периода на основе данных налогового учета.

Налог на прибыль в 2019 году - ставка

Система налогового учета организуется налогоплательщиками самостоятельно. Информация ниже зависит от вашего региона 77 город Москва. Личный кабинет налогоплательщика юридического лица. Запись на прием в инспекцию. Обратиться в ФНС России. Узнать о жалобе. Адрес и платежные реквизиты Вашей инспекции.

Письма ФНС России, направленные в адрес территориальных налоговых органов. Часто задаваемые вопросы. Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме Об утверждении формы и порядка заполнения формы сведений о контролирующих лицах международной компании, а также формата и порядка представления сведений о контролирующих лицах международной компании в электронной форме О практике рассмотрения споров по вопросу неправомерного применения налоговыми агентами льготных условий налогообложения при взимании налога на прибыль с доходов иностранных организаций с учетом изменений, внесенных письмом ФНС России от О заполнении налоговой декларации по налогу на прибыль организаций.

О применении рекомендуемой формы Сведений о доле доходов организации от осуществления туристско-рекреационной деятельности на территории Дальневосточного федерального округа в общей сумме доходов организации.

Налог на прибыль организаций

По вопросу применения положений законов субъектов Российской Федерации, принятых после 1 января года, устанавливающих пониженную ставку налога на прибыль организаций, подлежащего зачислению в бюджет субъекта Российской Федерации, для отдельных категорий налогоплательщиков, не предусмотренных главой 25 Налогового кодекса Российской Федерации, с 1 января года.

Подписаться на новости по данной теме. Отказаться от рассылки по данной теме. Налог на прибыль. Поиск по сайту Поиск по сервисам Поиск по документам. Содержание страницы Понятие налога на прибыль Лучшие телеграмм каналы по ставкам на спорт налога Объект налогообложения Расчет налога Особые условия расчёта налога для отдельных видов деятельности Налоговый период.

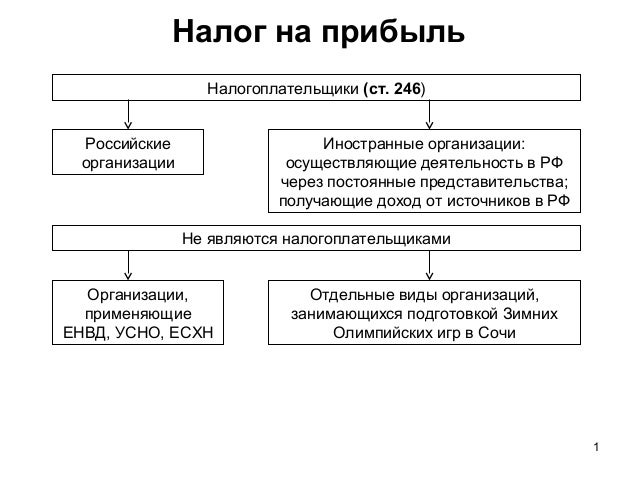

Отчетный период Порядок исчисления налога и авансовых платежей Перенос убытков на будущее Налоговая декларация Сроки уплаты налога и авансовых платежей Налоговый учет Особенности регионального законодательства. Понятие налога на прибыль Налог на прибыль организаций — это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации. Плательщики налога Кто платит налоги ст. Кто не платит налоги ст. Обязанность заплатить налог возникает только тогда, когда есть объект налогообложения.

Если объекта нет, нет и оснований для уплаты налога. Налогоплательщики Прибыль для целей налогообложения Статья налогового кодекса Российские организации Доходы, уменьшенные на расходы п. Объект налогообложения Доходы. Классификация доходов. Доходы от реализации товаров работ, услуг Внереализационные доходы. Внереализационными доходами признаются доходы, не указанные в статье НК РФв частности такие как: от долевого участия в других организациях; в виде положительной отрицательной курсовой разницы; от сдачи имущества включая земельные участки в аренду субаренду ; в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада; и.

Некоторые доходы освобождены от налогообложения. Их перечень предусмотрен ст. Перечень льготируемых доходов является закрытым и не подлежит расширительному толкованию.

Поэтому все иные доходы, которые не указаны в этом перечне, нужно учесть для уплаты налога на прибыль. На производство и реализацию, осуществленные в течение отчетного налогового периода Внереализационные расходы. Прямые ст. Прямые расходы ежемесячно распределяются на остатки незавершенного производства и стоимость изготовленной продукции работ, услуг. Расходы, установленные в ст. Этот перечень закрытый и расширительному толкованию не подлежит.

Все поименованные в нем расходы, ни при каких обстоятельствах не могут уменьшать доходы организации. Расчет налога При расчете налога на прибыль организаций, налогоплательщик должен четко знать, какие доходы и расходы он может признать в этом периоде, а какие.

Порядок признания доходов Порядок признания расходов. Для внереализационных доходов датой получения дохода признается: дата подписания сторонами акта приема-передачи имущества приемки-сдачи работ, услуг - по доходам в виде безвозмездно полученного имущества работ, услуг и по иным аналогичным доходам; дата поступления денежных средств на расчетный счет в кассу налогоплательщика - по доходам в виде дивидендов от долевого участия в деятельности других организаций; в виде безвозмездно полученных денежных средств и по иным аналогичным доходам.

Датой осуществления материальных расходов признается: дата передачи в производство сырья и материалов; дата подписания налогоплательщиком акта приемки-передачи услуг работ - для услуг работ производственного характера и. Датой осуществления внереализационных и прочих расходов признается: дата начисления налогов сборов - для расходов в виде сумм налогов; дата расчетов в соответствии с условиями заключенных договоров или дата предъявления налогоплательщику документов.